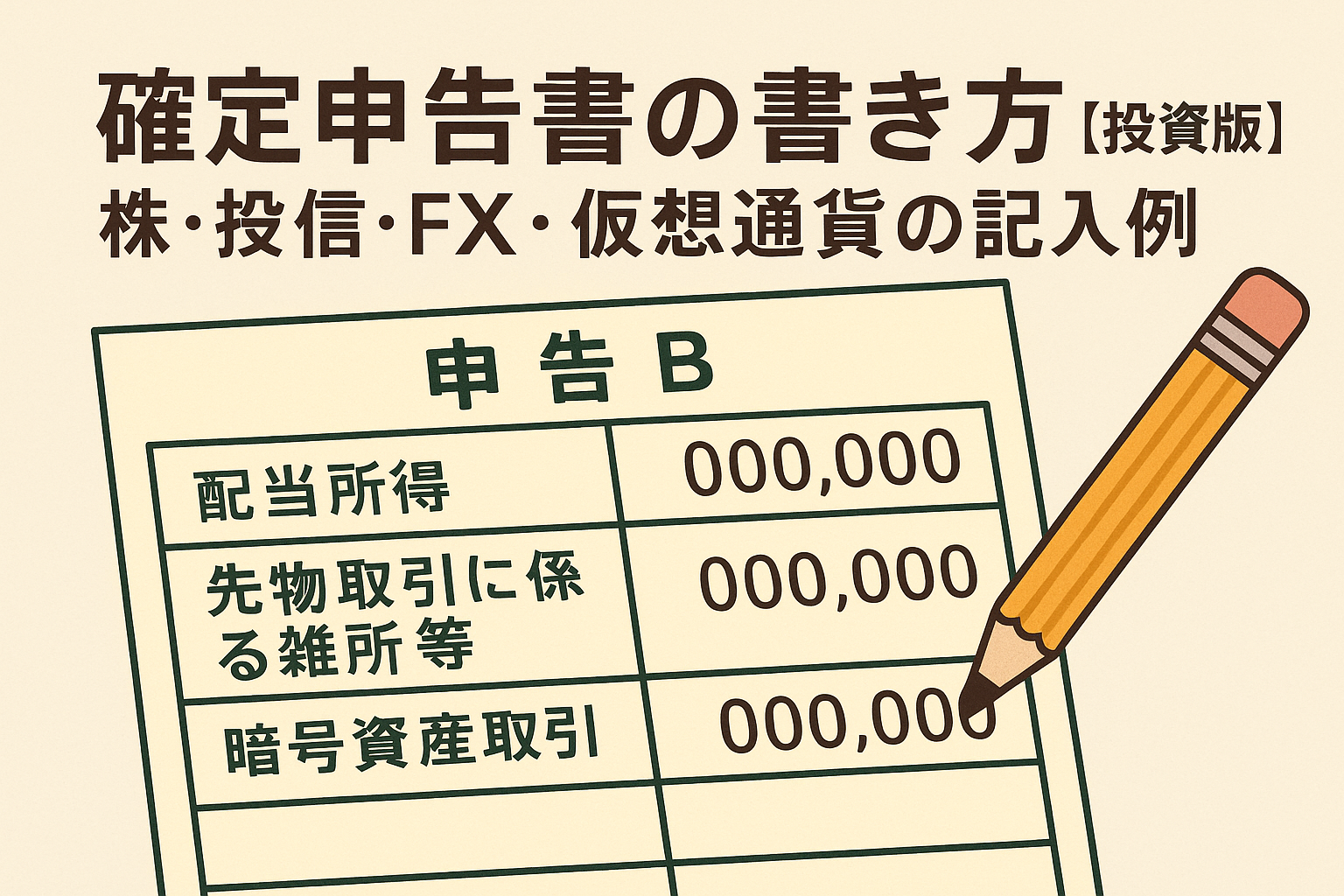

投資家にとって避けられない「確定申告」

株式や投資信託、FX、仮想通貨(暗号資産)といった投資を行うと、利益が出た場合は必ず「税金」が関わります。その中心となる手続きが確定申告です。

確定申告は一見すると難解に見えますが、仕組みを理解して正しい方法で書類を作成すれば、決してハードルの高いものではありません。むしろ、確定申告を正しく行うことで、節税や損失の繰越控除といった大きなメリットを享受できます。

投資と確定申告の関係を正しく理解する

投資ごとの課税ルールの違い

投資と一口に言っても、金融商品によって課税の仕組みが異なります。

- 株式・投資信託:分離課税(税率20.315%)が原則、源泉徴収あり口座なら原則申告不要

- FX・CFD:先物取引に係る雑所得として申告分離課税(税率20.315%)

- 仮想通貨(暗号資産):雑所得として総合課税(累進税率5〜45%)

このように、同じ「投資収入」でも、税区分・計算方法・申告要否が大きく異なります。そのため、確定申告書の書き方を理解するには、まず投資商品ごとの税制の違いを押さえる必要があります。

よくある疑問や誤解

投資に関する確定申告では、次のような疑問や誤解が非常に多いです。

- 株の特定口座(源泉徴収あり)なら申告は一切不要なのか?

- FXの利益と株の損失は相殺できるのか?

- 仮想通貨を別のコインに交換しただけで課税されるのか?

- 住民税の申告も必要なのか?

これらを曖昧にしたまま申告を怠ると、後から税務署に指摘を受ける可能性があります。逆に、制度を正しく理解して書類を作成すれば、不要な税負担を回避し、適切に節税できるのです。

投資家が抱える課題

確定申告に臨む投資家が直面しやすい課題は以下の通りです。

- 書き方が難しい:申告書のどの欄に記入すべきかわからない

- 計算が複雑:取引が多いと利益・損失の計算が煩雑になる

- 税制が異なる:株、投信、FX、仮想通貨で区分や税率が違う

- 損益通算・繰越控除:活用方法を理解していないと損をする

特に経営者や個人事業主の場合、事業所得と投資所得を一緒に申告する必要があり、資金管理と記帳が複雑化します。このため「間違えて申告漏れになるのでは」という不安を抱く人が多いのです。

投資に関する確定申告の全体像

投資収入の確定申告は、所得区分ごとに申告書の記入欄が異なります。まずは「自分の投資収益がどの所得区分に該当するのか」を明確にすることが第一歩です。

- 株式・投資信託の譲渡益・配当所得 → 申告分離課税(申告書B+申告書第三表)

- FX・CFD取引の利益 → 先物取引に係る雑所得(申告分離課税)

- 仮想通貨(暗号資産) → 雑所得(総合課税)

この分類を理解することで、どの申告書に何を記載するかがスムーズになります。

確定申告書で使用する主な書類

投資の申告に必要となるのは以下の書類です。

- 確定申告書B … すべての投資所得で利用

- 申告書第三表(分離課税用) … 株式・投資信託・FXなど

- 先物取引に係る雑所得等の計算明細書 … FXやCFDの利益計算に必要

- 株式等に係る譲渡所得等の計算明細書 … 株や投信の譲渡益を申告する際に必要

- 暗号資産の計算明細書(任意様式) … 仮想通貨の損益を整理するための明細

株式・投資信託の申告の基本

株式や投資信託は、多くの場合「特定口座(源泉徴収あり)」を利用している人が多いため、確定申告は不要です。ただし以下の場合には申告が有利または必要になります。

- 源泉徴収なし口座を利用している場合

- 複数口座で損益通算を行う場合

- 損失を翌年以降に繰り越したい場合

- 配当控除を活用して節税したい場合

この場合、申告書B+第三表+株式等の明細書 を用いて申告します。

FX・CFDの申告の基本

FXやCFDで得た利益は「先物取引に係る雑所得」として申告分離課税(20.315%)が適用されます。

- 利益を申告書Bの「雑所得」欄に記入

- 「先物取引に係る雑所得等の計算明細書」で損益を集計

- 株式の利益とは損益通算できるが、仮想通貨の損益とは通算できない

仮想通貨の申告の基本

仮想通貨取引で得た利益は「雑所得」として総合課税の対象になります。

- 売却益だけでなく、仮想通貨同士の交換でも課税

- 申告書Bの「雑所得」欄に記入

- 所得金額が増えることで、所得税率が累進的に上がるため注意が必要

例えば、給与所得500万円の人が仮想通貨で50万円の利益を得ると、課税所得が550万円に増え、税率区分が変わることもあります。

投資別・申告書記入のまとめ

以下に投資ごとの基本ルールを整理します。

| 投資商品 | 所得区分 | 税率 | 使用する書類 |

|---|---|---|---|

| 株式・投資信託(譲渡益・配当) | 申告分離課税 | 約20.315% | 申告書B+第三表+株式明細書 |

| FX・CFD | 申告分離課税(雑所得扱い) | 約20.315% | 申告書B+第三表+先物取引明細書 |

| 仮想通貨 | 雑所得(総合課税) | 5〜45%累進課税 | 申告書B+雑所得欄+取引明細 |

投資商品ごとに異なる書き方を把握することが重要

投資の確定申告で最も重要なのは、「商品ごとの税制と記入方法を正しく理解すること」です。間違えて異なる所得区分に記載してしまうと、後から修正申告や税務調査の対象になる可能性があります。

「株は分離課税、仮想通貨は総合課税」という大きな枠組みを押さえた上で、申告書の該当欄に正確に記載することが、正しい申告と節税につながります。

投資商品の税制が異なる背景

なぜ株式・投資信託、FX、仮想通貨で確定申告の書き方や税率が違うのか。これは、それぞれの投資商品の性質や過去の制度改正の経緯によるものです。

株式・投資信託:証券市場を育成するための特例

株式や投資信託の利益は「申告分離課税」として一律20.315%の税率が適用されます。これは、証券市場の健全な発展を目的に、安定したルールを設けるために導入されました。

- 利益がどれほど大きくても税率は一定

- 他の所得と分けて計算するため、給与所得や事業所得に影響しない

- 損益通算や繰越控除ができる制度的メリットがある

FX・CFD:先物取引と同じ扱い

FXやCFDは「先物取引に係る雑所得」として、株式と同じ20.315%の申告分離課税が採用されています。これは投機性が高く、損益が大きく変動する商品であるため、株式と同様に市場の透明性を確保する目的があります。

仮想通貨:新しい資産であり雑所得扱い

仮想通貨はまだ制度的に整備が進んでおらず、株やFXと同じ「分離課税」の枠組みが適用されていません。そのため、所得税法上は「雑所得」として分類され、総合課税の対象になっています。

- 給与や事業所得と合算されて課税される

- 所得が増えると税率が累進的に上がる

- 損益通算や繰越控除ができない

税務署が重視している視点

投資収入の扱いを決める背景には、税務署が重視している以下の考え方があります。

- 安定的な市場かどうか

株式や投資信託は制度的に整備され、取引も証券会社を通じて透明性が高いため、分離課税の対象となっている。 - 課税所得の把握のしやすさ

証券会社やFX業者は取引データを税務署に報告する仕組みがあるが、仮想通貨は海外取引所や個人間取引が多く、完全な把握が難しい。そのため厳格に「雑所得扱い」とされている。 - 投資家保護の観点

損益通算や繰越控除が認められるのは、投資家の損失リスクを軽減し、市場への参加を促す目的もある。

なぜ申告区分を間違えると危険なのか

申告区分を誤って記入すると、次のようなリスクがあります。

- 税務署からの修正依頼

記入欄や計算方法が誤っていると、修正申告や更正の請求が必要になる。 - 損益通算の権利を失う

本来は損失を翌年に繰り越せるはずが、区分を誤ると控除が適用されない。 - 加算税・延滞税が発生

申告誤りが悪質と判断されれば、罰金的な税金が加算されることもある。

正しい理解が節税につながる

投資商品の税制の違いを理解することは、単にルールを守るためだけではありません。むしろ「どのように申告するか」で手元に残る資金が大きく変わるのです。

- 株式 → 配当控除を活用すれば実質税率を下げられる

- FX → 損益通算で税負担を軽減できる

- 仮想通貨 → 取引を整理して必要経費を計上すれば課税所得を減らせる

このように、正しい区分と記入方法を知ることは、投資家にとっての大きな武器になります。

投資別の確定申告書 記入例

株式・投資信託(譲渡益・配当)

- 使用書類:申告書B、申告書第三表、株式等に係る譲渡所得等の計算明細書

- 記入方法の例

- 証券会社から交付される「年間取引報告書」を準備

- 譲渡益(利益が出た場合)は「分離課税用第三表」の株式欄に記入

- 配当所得を総合課税で申告する場合は、申告書Bの「配当所得」欄に転記し、配当控除を適用

➡ ポイント:源泉徴収あり特定口座で取引している場合は原則申告不要だが、損益通算や配当控除を使うなら申告した方が有利。

FX・CFD

- 使用書類:申告書B、申告書第三表、先物取引に係る雑所得等の計算明細書

- 記入方法の例

- FX業者が発行する年間損益報告書を入手

- 「先物取引に係る雑所得等の計算明細書」に損益を記入

- 申告書第三表に損益を転記し、分離課税として計算

➡ ポイント:株式と損益通算が可能。仮想通貨の損失とは通算できない。

仮想通貨(暗号資産)

- 使用書類:申告書B、雑所得欄、取引明細(任意)

- 記入方法の例

- 仮想通貨取引所の取引履歴を集計(売却益・仮想通貨同士の交換・商品購入時の利用益を含む)

- 雑所得欄に「暗号資産取引益 ○○円」と記載

- 必要経費(取引手数料、購入に要した費用など)を差し引いて所得金額を算出

➡ ポイント:総合課税なので、給与所得や事業所得と合算される。所得が増えるほど税率も上がる。

投資別 申告可否の整理表

| 投資種類 | 申告必須ケース | 申告不要ケース | メリットがある申告 |

|---|---|---|---|

| 株式・投信 | 源泉徴収なし口座利用時、損益通算・繰越控除利用時 | 源泉徴収あり口座のみで完結 | 配当控除、損益通算 |

| FX・CFD | 利益が出た場合(必ず申告) | なし | 損益通算、繰越控除 |

| 仮想通貨 | 利益が出た場合(必ず申告) | なし | 経費計上による節税 |

実際の申告手順(行動ステップ)

- 年間取引報告書・損益報告書を入手

証券会社・FX業者・仮想通貨取引所からダウンロード。 - 所得区分ごとに損益を集計

株・投信 → 分離課税

FX・CFD → 分離課税

仮想通貨 → 総合課税 - 明細書を作成

株式等の計算明細書や先物取引明細書に記入。 - 申告書B・第三表へ転記

所得区分ごとの金額を正確に記載。 - 控除を適用

基礎控除、配当控除、医療費控除なども併せて反映。 - e-Taxまたは書面提出

電子申告なら控除の上乗せ(青色申告特別控除65万円など)や還付のスピードアップも可能。

まとめ:投資の確定申告は「正しい区分」と「明細書作成」が鍵

- 株・投信は「分離課税+特例」

- FXは「分離課税(先物取引扱い)」

- 仮想通貨は「雑所得(総合課税)」

この違いを正しく理解し、該当する申告書に記入すれば、税務署から指摘を受けるリスクを避けられるだけでなく、損益通算や控除を活用して大きな節税効果を得られます。

経営者や個人事業主にとっては、事業所得と投資所得を一体的に管理することが重要です。確定申告を正しく行い、投資を「節税」と「資産形成」の両面で最大限活用しましょう。