株主優待が投資家に人気の理由

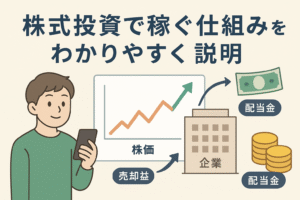

株式投資というと「株価の値上がり益」や「配当金」を思い浮かべる人が多いですが、もう一つ日本独自の魅力として株主優待があります。

株主優待とは、企業が一定以上の株式を保有する投資家に対して、商品券や自社製品、割引券などを提供する制度です。

投資家にとっては「応援する企業の商品やサービスを実際に体験できる」という特典であり、企業にとっては「株主との関係を深めるマーケティング手法」として機能しています。

特に個人投資家の間で人気が高く、株主優待目的で銘柄を選ぶ人も少なくありません。

株主優待だけを目的に投資するリスク

一方で「優待がもらえるから」という理由だけで株を購入すると、思わぬ失敗につながることがあります。

- 株価下落リスク

優待をもらっても、株価が大きく下落してしまえばトータルで損失になる可能性がある。 - 優待制度の廃止リスク

企業がコスト削減や制度見直しのため、株主優待を突然廃止するケースもある。 - 投資効率の低下

優待にばかり注目し、配当利回りや業績の安定性を軽視すると、資産形成という本来の目的から外れてしまう。

このように、株主優待は魅力的である一方で「メリットとデメリットを正しく理解すること」が必要です。

投資初心者が優待株で失敗しやすいパターン

株主優待に魅力を感じる初心者が陥りがちな失敗には、共通点があります。

- 優待の内容だけで銘柄を選ぶ

「食品がもらえる」「旅行割引券がついている」などに惹かれて、企業の業績を確認しないまま投資する。 - 長期保有条件を見落とす

企業によっては「1年以上保有している株主に限る」といった条件があり、短期保有では優待が受けられない場合がある。 - 保有株数の勘違い

100株で優待を受けられると思っていたら、実際には500株以上必要だったというケースもある。

これらはすべて「制度の仕組みをよく確認していないこと」が原因です。優待株に投資する際は、事前にルールを理解しておくことが欠かせません。

株主優待株を選ぶときの基本的な考え方

株主優待は魅力的ですが、あくまで投資の一部の要素にすぎません。株価の値動きや配当金と合わせて総合的に判断することが大切です。

投資初心者が優待株を選ぶときの基本的な考え方は次のとおりです。

- 無理なく購入できる株価水準か

少額で買える銘柄から始めれば、資金を分散しやすい。 - 優待の実用性があるか

実際に使わない優待ではメリットが薄い。生活や事業に役立つ優待を選ぶと満足度が高い。 - 配当とのバランスはどうか

優待だけに偏らず、配当も合わせて「総合利回り」で判断することが重要。 - 企業の業績が安定しているか

優待が魅力的でも業績が悪化すれば廃止リスクが高まる。

株主優待株を評価する主な基準

優待利回り

- 「もらえる優待の価値 ÷ 株価」で計算される指標

- ただし実際の利用価値は人によって異なるため、目安程度に考える

配当+優待の総合利回り

- 配当利回りと優待利回りを合計して算出

- 総合利回り3〜5%程度を目安にすると投資効率が良い

必要株数と保有条件

- 100株で優待が受けられる銘柄もあれば、500株以上必要な銘柄もある

- 長期保有(1年以上など)が条件になっている企業もあるため要確認

優待内容の実用性

- 使いやすい商品券やギフト券、食品などは人気が高い

- 逆に自社施設の割引券などは人によって使い勝手が分かれる

株主優待株を選ぶ際のチェックリスト

初心者は以下のポイントをリスト化して確認すると、銘柄選びで迷いにくくなります。

- 株価水準は自分の投資資金で無理なく購入できるか

- 優待内容は自分や家族が実際に使えるものか

- 配当も合わせて利回りが見合うか

- 業績は安定しており、減配や優待廃止のリスクが低いか

- 必要株数や保有期間の条件を満たせるか

株主優待株の選び方まとめ

株主優待は投資を楽しみながら継続できる魅力的な制度です。しかし、優待の内容や利回りだけに注目するのではなく、企業の業績や配当と合わせて総合的に判断することが成功の鍵になります。

人気の株主優待銘柄と特徴

ここからは、実際に個人投資家から人気の高い優待銘柄を紹介します。知名度や実用性が高く、長期保有に適した企業が多いのが特徴です。

イオン(8267)

- 優待内容:イオンでの買い物割引(キャッシュバック)

- メリット:生活に直結し、利用機会が多い

- デメリット:株価水準がやや高めで、購入に数十万円必要

オリックス(8591)

- 優待内容:カタログギフト、全国各地のグルメ商品

- メリット:選べる楽しさがあり、長期保有でさらに充実

- デメリット:事業分野が広いため、景気に左右される側面もある

KDDI(9433)

- 優待内容:全国の食品や地域特産品のカタログギフト

- メリット:通信インフラの安定収益+高配当

- デメリット:株価水準が高く、資金面で初心者には負担大

日本マクドナルドHD(2702)

- 優待内容:食事優待券(ハンバーガー、サイドメニュー、ドリンク)

- メリット:利用者が多く、家族連れに人気

- デメリット:飲食業のため景気や原材料価格に影響を受けやすい

ANAホールディングス(9202)

- 優待内容:国内線航空運賃の割引券

- メリット:旅行好きにとっては非常にお得

- デメリット:旅行に行かない人には使いづらい

優待銘柄のメリット

株主優待の大きなメリットは「楽しみながら投資を続けられる」点にあります。

- 実際に商品やサービスを受けられるため、株主である実感を得やすい

- 配当だけでなく優待も含めた総合利回りで考えると魅力が増す

- 長期保有を前提とすることで、投資スタイルが安定する

優待銘柄のデメリット

一方で、優待株には注意すべきデメリットも存在します。

- 株価下落により、優待の価値を上回る損失を被る可能性がある

- 優待制度は企業の裁量であり、突然廃止されるリスクがある

- 商品やサービスが自分に合わなければ実質的なメリットが小さい

メリット・デメリットの比較表

| 項目 | メリット | デメリット |

|---|---|---|

| 株主優待 | 商品やサービスを受けられる楽しみ | 株価下落リスク・廃止リスク |

| 投資スタイル | 長期保有を促進 | 短期的な値動きに弱い |

| 投資効率 | 総合利回りで高められる | 実用性が人によって異なる |

株主優待株投資を始めるステップ

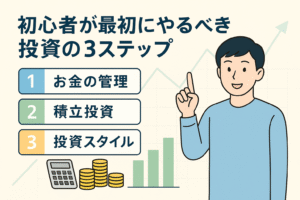

優待株に投資してみたいと考えたときに、初心者でも無理なく始められる流れを整理しておきましょう。

ステップ1:証券口座を開設

- ネット証券を選べば手数料が安く、初心者でも管理しやすい

- 「特定口座(源泉徴収あり)」を利用すれば確定申告の手間を減らせる

ステップ2:投資資金を設定

- 生活資金や事業資金と切り分け、余裕資金で投資する

- 初めは 10〜30万円程度 の少額からでも十分

ステップ3:優待銘柄をリストアップ

- 実際に使える優待を基準に選ぶ

- 配当も合わせた「総合利回り」を確認する

ステップ4:分散投資でリスクを抑える

- 優待の内容に惹かれて1銘柄に集中しない

- 3〜5銘柄程度に分散して投資することで、リスクを分散できる

ステップ5:長期保有を意識する

- 株主優待は「長期保有条件」が付く銘柄も多い

- 短期売買ではなく、数年単位で保有してメリットを享受する

投資初心者が注意すべきポイント

- 優待内容だけで判断しないこと

- 業績や財務の安定性を確認すること

- 廃止リスクを想定し、複数銘柄に分散すること

株主優待は魅力的な制度ですが、あくまで「投資判断の一要素」として冷静に扱うことが大切です。

まとめ:優待株は投資を楽しむきっかけになる

株主優待株は、投資を楽しみながら続けられる魅力的な制度です。

- 実際に商品やサービスを受けられる喜びがある

- 配当と合わせて「総合利回り」を高められる

- 長期投資のモチベーションを維持しやすい

一方で、株価下落や制度廃止といったリスクも存在します。

メリットとデメリットを理解し、業績や配当を加味して総合的に判断することが、優待株投資を成功させるポイントです。

投資を資産形成の一環としながら、優待を「楽しみのスパイス」として取り入れると、長く続けやすい投資スタイルになるでしょう。