株式投資を始める前に知っておきたいこと

株式投資は、自分の資産を増やすための手段として多くの人に注目されています。しかし、初心者にとっては「リスクが大きいのでは?」「どの株を買えばいいのかわからない」など、不安や疑問が尽きません。特に事業を営む個人事業主や中小企業の経営者にとって、投資は単なる副業や趣味ではなく、将来の事業資金や退職後の生活資金を支える重要な手段にもなり得ます。

そこで本記事では、初心者がつまずきやすいポイントをQ&A形式で解説します。よくある疑問に一つひとつ丁寧に答えることで、投資を始める前に必要な知識を整理できるよう構成しました。

初心者が抱える代表的な疑問とは?

株式投資を検討し始めた方から寄せられる質問は多岐にわたりますが、大きく分けると次のようなカテゴリに分類できます。

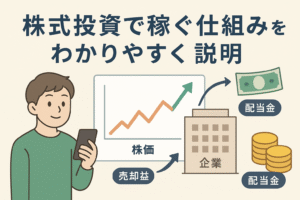

- 株式投資の仕組みに関する疑問

- 始め方や証券口座の開設方法に関する疑問

- リスクや損失に関する不安

- 銘柄選びや投資戦略に関する迷い

- 税金や確定申告に関する疑問

こうした疑問を一つずつ整理し、実務的な観点からもわかりやすく解説していくことで、安心して投資を始められるようになります。

Q1. 株式投資はギャンブルとどう違うの?

「株はギャンブルのように一か八かで当てるもの」という誤解を持つ方は少なくありません。しかし実際には、株式投資は企業の価値や業績を分析して判断する、合理的な資産運用の手段です。

ポイント

- ギャンブルは偶然性に左右されるが、株式投資は情報と分析に基づく判断が可能。

- 長期的に見れば、企業の成長や経済の拡大に伴って資産が増える可能性が高い。

- 投資信託やインデックス投資を使えば、分散によってリスクを抑えられる。

Q2. 株を始めるにはいくら必要?

初心者がよく心配するのが「まとまった資金がないと株式投資はできないのでは?」という疑問です。

回答

- 日本株は単元株制度により、通常100株単位での購入が必要。例えば1株1,000円の株式なら、最低10万円が必要。

- ただし近年は「単元未満株(ミニ株)」や「1株投資(S株、ワン株)」など、数百円から始められるサービスが拡大している。

- NISA口座を利用すれば少額投資の非課税メリットも享受できる。

つまり、資金が少なくても投資を始める方法は整っているため、無理のない範囲で始められます。

Q3. どの証券会社を選べばいい?

証券口座は株式投資を始めるために必須です。しかし「ネット証券と対面証券の違いは?」「どこが安い?」と悩む人が多いでしょう。

比較表:主要証券会社の特徴(例)

| 証券会社 | 手数料水準 | 特徴 | 初心者向き度 |

|---|---|---|---|

| ネット証券(SBI証券、楽天証券など) | 低い | スマホで取引・情報量豊富 | ◎ |

| 大手対面証券(野村證券、大和証券など) | 高め | 担当者による相談可能 | ○ |

| ネオ証券(LINE証券、PayPay証券など) | 少額から可能 | アプリ操作が簡単 | ◎ |

初心者には手数料が安く、操作も直感的なネット証券やネオ証券が特におすすめです。

Q4. 損をするのが怖い。リスクを減らす方法は?

株式投資に「絶対安全」はありません。しかし、リスクを管理する方法を知っておけば、不安を和らげながら投資を進められます。

リスク軽減の方法

- 分散投資:複数銘柄や異なる業種に投資してリスクを分散。

- 長期投資:短期の値動きに振り回されず、成長を待つ。

- 積立投資:毎月一定額を投資し、購入価格を平準化する。

- 情報収集:決算書やニュースをチェックして冷静に判断。

Q5. どんな株を選べばいい?

初心者が最も悩むポイントが「銘柄選び」です。

初心者向け銘柄選びのポイント

- 業績が安定している企業

- 配当金が期待できる高配当株

- 日常生活でよく使うサービスや商品を扱う企業

- **インデックス投資(TOPIXやS&P500連動型)**で分散投資

例:飲食チェーン、通信会社、インフラ関連などは比較的安定性が高いといえます。

Q6. 株式投資の利益にはどんな税金がかかる?

株式投資で利益を得た場合、必ず税金の問題が発生します。特に初心者は「確定申告が必要なのか」「どのくらい税金を払うのか」が気になるポイントです。

株式投資にかかる代表的な税金

- 譲渡益課税

株を売却して利益が出た場合、その利益に対して 20.315%(所得税15.315%+住民税5%) が課税。 - 配当課税

配当金を受け取った場合も同じく20.315%が源泉徴収される。 - NISA口座

一定額までの投資については非課税扱いとなる(一般NISA、つみたてNISA、新NISA制度)。

確定申告は必要?

- 特定口座(源泉徴収あり) を選んでいれば、自動的に税金が差し引かれるため原則申告不要。

- 特定口座(源泉徴収なし) や 一般口座 を利用している場合は確定申告が必要。

- 事業所得や給与所得と損益通算できる場合があるため、あえて申告した方が有利になるケースもある。

Q7. 株で損をしたらどうなるの?

「株価が下がって損をした場合、すべて自己負担なのか?」という不安は誰もが抱くものです。

株式投資の損失と税務上の扱い

- 損をしても通常は税金の還付はない。

- ただし「損益通算」「繰越控除」が可能。

損益通算

- 株の売却益と売却損を相殺できる。

- 例えば、A株で+50万円の利益、B株で-30万円の損失なら、課税対象は差し引き後の+20万円。

繰越控除

- その年に損が出ても、最長3年間繰り越して将来の利益と相殺できる。

- 適用には確定申告が必要。

Q8. 株式投資を事業にできるのか?

個人事業主や中小企業経営者からよくある質問が「株の取引を事業として申告できるか」です。

回答

- 原則として、個人の株式投資は「譲渡所得」または「配当所得」に区分され、事業所得にはならない。

- ただし「法人」で株式投資を行う場合は、法人税の課税対象として事業活動に組み込むことが可能。

- 法人化によって経費にできる範囲が広がる一方、赤字との損益通算ルールや会計処理が複雑になるため、税理士に相談するのが安心。

Q9. 確定申告で気をつけるポイントは?

株式投資に関する確定申告は、給与や事業の収入と異なる独自のルールがあります。

ポイントまとめ

- 特定口座(源泉徴収あり)なら原則不要

- 損益通算や繰越控除を使うなら申告必須

- 配当控除を活用することで、課税額を抑えられるケースもある

- 青色申告や事業用口座とは区別して管理するとミスが少ない

Q10. NISAやiDeCoとどう違うの?

投資の非課税制度としてよく話題に上がるのが**NISA(少額投資非課税制度)とiDeCo(個人型確定拠出年金)**です。

比較表:NISAとiDeCoの違い

| 制度 | 非課税対象 | 投資可能額 | 引き出し制限 | メリット |

|---|---|---|---|---|

| NISA(一般/つみたて/新NISA) | 売却益・配当金 | 年間120万〜360万円 | 制限なし | 短期〜中期の資産形成向き |

| iDeCo | 運用益 | 年間14万4千円〜81.6万円 | 60歳まで引き出し不可 | 掛金が全額所得控除・年金準備に最適 |

初心者はまず「新NISA」で少額から投資を始め、その後余裕があればiDeCoも組み合わせるのがおすすめです。

Q11. 株を買うタイミングはいつがいい?

初心者が最も悩むのが「いつ株を買えばいいのか?」というタイミングの問題です。

回答

- 完璧な「買い時」を予測することはプロでも困難。

- 長期的に投資を考えるなら、「分散して少しずつ買う」ことが現実的。

- 株価が下がったときに追加購入(ナンピン買い)するのも一つの戦略。

投資タイミングの考え方

- ドルコスト平均法

毎月一定額を投資することで、購入価格を平均化し、相場の変動リスクを抑えられる。 - 株価指数を参考にする

日経平均株価やTOPIXの急落時は買い場になりやすい。 - 企業の決算発表や新商品発表の前後

短期的な値動きが出やすいため注意。

Q12. 株はどれくらいの期間持てばいい?

「短期売買で儲けるべきか、それとも長期保有か」というのも代表的な疑問です。

回答

- 初心者には「長期保有」がおすすめ。

- 短期売買は相場を読む力が必要で、失敗すると損失リスクが大きい。

- 長期投資なら、企業の成長や株主優待・配当を享受できる。

比較表:短期 vs 長期投資

| 項目 | 短期投資 | 長期投資 |

|---|---|---|

| 投資期間 | 数日〜数週間 | 数年〜数十年 |

| メリット | 短期間で利益を得られる可能性 | 安定した資産形成が可能 |

| デメリット | 損失リスクが高い・手数料が多い | 利益確定まで時間がかかる |

| 初心者向き度 | △ | ◎ |

Q13. 株式投資でどれくらい儲かる?

実際のリターンがどの程度期待できるのかを具体的にイメージすることは大切です。

回答

- 平均的には、株式市場全体の成長率は年3〜7%程度。

- もちろん銘柄や投資スタイルによって大きく異なる。

- 銀行預金の金利(0.001%程度)と比べれば、大きな資産形成効果が期待できる。

シミュレーション例

- 毎月3万円を年利5%で20年間積立運用した場合

→ 元本:720万円

→ 運用益:約500万円

→ 最終的な資産:約1,220万円

このように、コツコツ続けることで大きな成果につながるのが株式投資の魅力です。

Q14. 配当金や株主優待はどのくらい魅力がある?

株式投資には、値上がり益だけでなく**インカムゲイン(配当・優待)**という楽しみもあります。

配当金

- 上場企業の多くが年1〜2回の配当を実施。

- 高配当株は年3〜5%程度の利回りが期待できる。

株主優待

- 飲食券、商品券、自社製品など、多彩な優待制度。

- 実質的な利回りが向上し、楽しみながら投資できる。

例:外食チェーン株を100株保有 → 年2回の優待券+配当で利回り4%超になることも。

Q15. 株価が下がったときはどうする?

初心者がパニックになりやすいのが「株価下落時の対応」です。

回答

- 慌てて売らないことが基本。

- 企業の価値が変わっていないのに株価が下がった場合は、むしろ買い増しのチャンス。

- ただし、企業業績が悪化している場合は早めに損切りする判断も必要。

損切りの目安

- 購入価格から10〜15%下落したら売却するなど、自分なりのルールを設定しておく。

- 「塩漬け株」を避けるために、感情ではなくルールで判断する。

Q16. 株式投資を始めるための具体的なステップは?

実際に投資を始める際の流れを整理しておきましょう。初心者でも無理なく進められるよう、ステップごとに確認するのがおすすめです。

株式投資スタートの流れ

- 証券口座を開設

- ネット証券(SBI証券、楽天証券、マネックス証券など)が主流

- マイナンバーカードや本人確認書類を準備

- NISA口座を選択

- 非課税のメリットを活かすため、最初からNISAを利用するのがベスト

- 少額から投資開始

- 1株投資や積立投資を利用し、無理のない範囲で始める

- 銘柄を選ぶ

- 初心者はインデックス投資や高配当株が安定しやすい

- 分散投資を意識

- 業種や地域を分散することでリスク軽減

- 定期的に見直す

- 年1〜2回、保有銘柄や資産配分を確認し調整

Q17. 株式投資を始めるときの注意点は?

投資には必ずリスクが伴うため、注意点を理解しておくことが大切です。

注意点まとめ

- 余裕資金で行う(生活費を削って投資しない)

- 情報に振り回されず、自分なりのルールを持つ

- 高すぎる期待を持たず、長期的な視点を大切にする

- 税金や手数料を見落とさない

チェックリスト:投資を始める前に確認すべきこと

- 証券口座を開設したか

- NISAやiDeCoの制度を理解したか

- 投資に使う資金は「余裕資金」か

- 分散投資の考え方を理解したか

- 損切りルールを決めているか

- 確定申告や税務の流れを把握したか

まとめ

株式投資は、正しい知識と計画的な行動によって、資産形成の強力な手段となります。初心者が不安に思う「リスク」や「税金」も、仕組みを理解し、適切に対応すれば怖いものではありません。

特に個人事業主や中小企業の経営者にとっては、事業資金と並行して資産運用を行うことで、経営の安定性や将来の備えを強化できます。

まずは少額から、そしてNISAなどの非課税制度を活用しながら、コツコツと投資を続けていきましょう。