投資を始める前に理解しておくべき“リスク”の正体

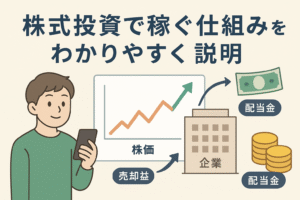

株式投資は「お金を増やす手段」として魅力的ですが、

同時に**リスク(不確実性)**を避けては通れません。

「損をしたくない」「怖くて手が出せない」という声も多いですが、

実はリスクを“正しく理解してコントロールすること”こそ、

投資を成功に導く最も重要なスキルです。

リスクを避けるのではなく、「味方にする」ことで、

初心者でも着実に資産を増やすことができます。

この記事では、株式投資における主要なリスクとその対策を、

わかりやすく具体的に解説していきます。

多くの初心者が陥る“誤解”と投資の落とし穴

初心者が株式投資で失敗する理由の多くは、

「リスクを知らずに投資を始めること」にあります。

たとえば、SNSや動画で「誰でも簡単に儲かる」と紹介されている銘柄を

よく調べずに購入してしまうケース。

結果的に株価が急落して損を出し、

「投資なんてやめておけばよかった」と後悔する人が後を絶ちません。

投資の世界には短期間で確実に儲かる方法は存在しません。

むしろ、利益とリスクは常にセットで存在するのです。

| 投資の種類 | 期待できるリターン | 主なリスク |

|---|---|---|

| 株式投資 | 高い | 価格変動リスク・企業リスク |

| 債券投資 | 低い | 金利リスク |

| 預金 | ほぼなし | インフレリスク(お金の価値が下がる) |

つまり、「リスクゼロ=利益ゼロ」という構図を理解することが、

最初の一歩になります。

株式投資の主なリスクを整理して理解しよう

株式投資には、いくつかの代表的なリスクがあります。

それぞれの特徴を理解すれば、対策が見えてきます。

① 価格変動リスク(値下がりリスク)

最も身近なリスクが「株価が下がること」です。

企業の業績、景気、金利、為替、政治など、

さまざまな要因で株価は日々変動します。

例:

1株=1,000円で購入した株が、半年後に800円まで下落した場合、

評価損は−200円となります。

しかし、一時的な値下がり=失敗ではありません。

長期的に成長する企業なら、時間をかけて回復するケースも多いです。

② 業績リスク(企業リスク)

投資先の企業の業績が悪化すると、株価は下がります。

経営の失敗や不祥事、業界の競争激化なども原因になります。

たとえば…

大手企業でも業績予想を下方修正すると、

そのニュースを受けて株価が大きく下がることがあります。

このリスクは、**分散投資(複数企業に投資すること)**で抑えられます。

③ 流動性リスク(売りたいときに売れないリスク)

株はいつでも売買できるわけではありません。

出来高が少ない銘柄(あまり取引されていない株)では、

希望の価格で売れないことがあります。

初心者は、まず取引量が多い銘柄を選ぶことが重要です。

日経平均株価の構成銘柄や、人気の大型株から始めるのが安心です。

④ 金利リスク

金利が上昇すると、株価が下がる傾向があります。

なぜなら、投資家が「リスクのない預金や債券」にお金を移すためです。

💡対策:

金利が上昇局面にあるときは、高配当株やインフレに強い企業への投資が効果的です。

⑤ 為替リスク(外国株やETFの場合)

米国株や外国ETFに投資する場合、為替変動によって利益が変動します。

例:

ドル建てで利益が出ても、円高になると日本円に換算したときに利益が減る。

対策:

為替ヘッジ付きの投資信託や、長期分散で為替の影響を平均化する方法があります。

⑥ インフレリスク(お金の価値が下がるリスク)

「現金のまま持っている」こと自体がリスクになる時代です。

物価が上がれば、同じ1万円でも買えるものが減るためです。

株式はインフレに強い資産のひとつ。

企業の利益が物価上昇に応じて増えれば、株価も上がる傾向があります。

株式投資のリスクを減らす5つの基本戦略

リスクをゼロにすることはできませんが、

工夫次第で“コントロール”することはできます。

1. 分散投資でリスクを分ける

1社や1業種に集中すると、値下がりの影響を強く受けます。

複数の企業・業界・地域に投資することで、

**「リスクを分ける=損失を軽減する」**ことができます。

| 分散の種類 | 内容 | 具体例 |

|---|---|---|

| 業種分散 | 異なる業界に投資 | IT・金融・製造など |

| 地域分散 | 国内外に分ける | 日本株+米国株など |

| 時間分散 | 定期的に買う | 毎月積立(ドルコスト平均法) |

2. 長期投資で短期のブレを抑える

株価は短期間では上下しますが、

長期的には経済の成長とともに上昇する傾向があります。

例:

日経平均株価は長い目で見ると、バブル崩壊やリーマンショックを経ても回復しています。

短期の値動きに一喜一憂せず、5年〜10年単位で見る姿勢が大切です。

3. 積立投資で購入タイミングを分散する

「いつ買えばいいの?」という不安をなくすのが、積立投資です。

毎月一定額を自動で投資することで、

価格が高いときは少なく・安いときは多く買うという仕組みが働きます。

この方法は「ドルコスト平均法」と呼ばれ、

初心者にとって最も安全な投資アプローチのひとつです。

4. 情報に踊らされない

SNSやニュースで話題になった銘柄を衝動的に買うのは危険です。

特に「急騰中」「これから爆上げ」といった情報は、

すでに高値掴みのリスクがあります。

対策:

・自分で企業の業績や財務データを確認する

・冷静に“なぜ上がっているのか”を考える

・根拠のない噂には乗らない

5. 余裕資金で投資する

生活費や緊急資金まで投資に回すのは絶対NGです。

株式投資は、あくまで「余裕資金」で行うもの。

✅目安:

生活費6か月分を貯金で確保 → それ以外を投資に回す。

これにより、相場が下落しても精神的に余裕を持って対応できます。

リスクを理解した上での“実践的な対策例”

理論を知るだけではなく、実際にどのようにリスクを減らせるのかを

具体的に見ていきましょう。ここでは、初心者でも取り入れやすい実践方法を紹介します。

① 少額から始めて経験を積む

最初から大きな金額を投資すると、値動きに一喜一憂してしまいがちです。

おすすめは「1万円以下の少額から始めること」。

現在、多くのネット証券では1株単位(数百円〜)で投資が可能です。

PayPay証券やSBI証券などでは、スマホアプリで簡単に取引できます。

| 投資金額 | 含み損(−10%の場合) | 精神的負担 |

|---|---|---|

| 10万円 | −1万円 | やや大きい |

| 1万円 | −1,000円 | 許容できるレベル |

| 5,000円 | −500円 | 体験感覚で学べる |

少額なら「損しても勉強代」と考えられるため、

リスクに慣れながら経験を積むことができます。

② 投資信託・ETFを活用してリスク分散

個別株よりも分散効果が高いのが投資信託やETFです。

1つの商品を購入するだけで、複数の企業や業種に分散投資できます。

たとえば、以下のような商品があります:

| 種類 | 内容 | 初心者向けポイント |

|---|---|---|

| インデックスファンド | 日経平均やS&P500などの指数に連動 | 手数料が安く、放置でOK |

| バランス型ファンド | 株+債券+REITなどを組み合わせ | 1本で幅広く分散できる |

| ETF | 上場投資信託。リアルタイムで売買可能 | 株のように取引できる柔軟性 |

💡例:

- SBI・V・S&P500インデックス・ファンド

- eMAXIS Slim 全世界株式(オール・カントリー)

どちらも少額から始められ、長期運用に適した安定型の投資です。

③ 配当株・高配当ETFで安定収入を狙う

値上がり益(キャピタルゲイン)を狙うだけでなく、

**定期的な配当金(インカムゲイン)**を受け取る戦略もおすすめです。

高配当株の特徴:

- 景気に左右されにくい業種が多い(電力・通信・食品など)

- 長期保有することで安定したリターンを得やすい

💡例:

- KDDI(9433)

- 三菱UFJフィナンシャル・グループ(8306)

- iシェアーズ米国高配当株ETF(HDV)

値動きが比較的安定しており、初心者の“精神的リスク”を軽減する効果もあります。

④ 損切りルールを決めておく

リスク管理で最も大切なのが「損切り(ロスカット)」です。

株価が下落したときに、どのラインで売却するかを事前に決めておくことで、

大きな損失を防げます。

例:

「購入価格から−10%になったら売る」など、

明確なルールを最初に設定しておきましょう。

感情的に「まだ上がるはず」と持ち続けるのが、初心者の典型的な失敗です。

⑤ 定期的にポートフォリオを見直す

投資は「買って終わり」ではありません。

定期的に自分の資産構成を見直すことで、リスクをコントロールできます。

| 見直しタイミング | チェック項目 |

|---|---|

| 半年〜1年ごと | ・保有銘柄のバランス ・利益/損失の状況 ・目的と方針の一致度 |

| 生活の変化時 | ・収入・支出の変化 ・ライフイベント(転職・結婚など) |

目標とリスク許容度が変わったら、運用スタイルも柔軟に調整しましょう。

実際のリスク事例から学ぶ「初心者がやりがちなミス」

事例①:急騰銘柄に飛びついて損失

SNSで話題になった銘柄を「今がチャンス」と思って買ったが、

翌週には急落して大損。これは「高値掴み」の典型例です。

✅対策:

「話題の銘柄」よりも、「実績のある企業」や「安定した業績」を重視する。

事例②:短期売買で焦って失敗

株価が少し下がるたびに売買を繰り返すと、

手数料がかさみ、結果的に利益が減ります。

✅対策:

長期的な視点で保有し、短期の上下には反応しない。

事例③:投資金を生活費に手を出してしまう

急な出費で投資資金を売却し、

下落時に売ることで損失が確定してしまうケースです。

✅対策:

「生活費」と「投資資金」を分けて管理。

生活防衛資金(最低6か月分)は必ず確保しておく。

リスクを乗り越えて「継続」するための考え方

リスクを理解しても、実際に運用を続けると不安になることがあります。

そのとき大切なのは、**「目的」と「時間軸」を明確にすること」**です。

例:

- 目的:老後資金を準備する

- 時間軸:10年〜20年先を見据える

この2つを明確にしておくと、一時的な損失に動じなくなります。

投資は短距離走ではなく、マラソンのように長期で積み上げるものです。

これから投資を始める初心者が取るべき行動ステップ

💡迷ったらこの順番で進めましょう!

| ステップ | 内容 | ポイント |

|---|---|---|

| ① | 投資の目的を決める | 「何のために」「いつまでに」増やしたいか明確に |

| ② | 余裕資金を用意する | 生活費と投資資金を分ける |

| ③ | 証券口座を開設する | SBI証券・楽天証券などのネット証券でOK |

| ④ | 積立投資を設定する | 毎月1,000円〜で自動投資スタート |

| ⑤ | 定期的に見直す | 年に1回のペースでOK |

焦らず、少額・長期・分散の3原則を守ることで、

リスクを抑えながら安心して投資を続けられます。

株式投資は「リスクを知る人」こそが勝つ

投資のリスクは、避けるものではなく理解して味方につけるものです。

- 株価は必ず上下する

- 長期で見れば経済は成長する

- 分散と積立が最大のリスク対策

この3つを意識すれば、恐れる必要はありません。

むしろ、リスクを理解した投資こそが、将来の安定と資産形成をもたらします。

「知らないこと」こそが最大のリスク。

今日学んだことを一歩ずつ実践していきましょう。