株式投資とNISA制度を活用する重要性

資産形成を考える社会人や経営者にとって、株式投資は大きな選択肢の一つです。しかし、株式投資で得られる利益には通常、**20.315%の税金(所得税・住民税+復興特別所得税)**がかかります。この税負担を軽減しながら投資を行える制度が「NISA(少額投資非課税制度)」です。

2024年から導入された新しいNISA制度は、投資枠や仕組みが大幅に拡充され、より長期的かつ柔軟な投資が可能になりました。2025年以降も多くの投資家がこの制度を利用することで、効率的な資産形成を実現できるでしょう。

投資初心者や忙しい社会人が直面する課題

株式投資を始めたいと考えても、初心者や忙しい社会人がつまずくポイントは少なくありません。

- 税金の仕組みが分かりにくい

→ 株式投資の利益にどのような税金がかかるのか理解していない。 - NISA制度の活用方法が複雑に感じる

→ 一般NISA・つみたてNISA・新NISAの違いや投資可能枠を把握できていない。 - 本業に集中しているため投資に時間を割けない

→ 継続的に投資を行う仕組みを作らないと、投資を中断してしまう。 - 短期的な利益を追いがち

→ 長期的な視点を持たず、目先の値動きで売買を繰り返してしまう。

こうした課題を解決するには、NISAの仕組みを正しく理解し、ライフスタイルに合った投資戦略を選ぶことが必要です。

NISAを理解しないまま投資を始めるリスク

もしNISAの制度を理解せずに投資を始めると、以下のような不利益を被る可能性があります。

- 非課税枠を活用できず余計な税金を払う

- 投資可能額を超え、思ったように資産を運用できない

- 長期運用に適した商品を選べず、途中で運用が非効率になる

- 制度変更に対応できず、投資計画が狂う

特に経営者や事業主にとっては、投資効率の悪化が事業資金やライフプラン全体に影響する可能性があるため注意が必要です。

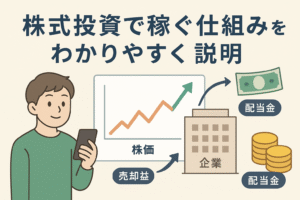

株式投資はNISA・新NISAを活用することで効率的に資産形成できる

結論として、株式投資を始めるのであれば NISA・新NISAを積極的に活用することが不可欠 です。

通常の課税口座で株式投資をすると、利益の約20%が税金として引かれてしまいますが、NISA口座を利用すれば一定額までの投資に対して非課税で運用できます。

また、新NISA制度では、旧制度よりも投資可能額が大幅に拡充され、投資可能期間も恒久化されました。これにより「長期・積立・分散」という投資の基本を実践しやすくなり、社会人や中小企業経営者にとって効率的な資産形成の手段となっています。

NISA・新NISAの非課税メリット

税金がかからない仕組み

- 通常の株式投資:売却益や配当金に 20.315%の税金

- NISA口座:非課税で運用可能(上限あり)

➡ 例えば年間50万円の利益が出た場合、通常口座では約10万円が税金として差し引かれますが、NISA口座なら利益をそのまま受け取れます。

長期投資との相性が良い

- 長期的に資産を運用するほど、税金の差が複利効果を大きく左右する

- 非課税の恩恵が積み重なることで、資産形成スピードが加速

新NISA制度の特徴

① つみたて投資枠と成長投資枠の二本立て

- つみたて投資枠

- 年間120万円まで

- インデックス型投資信託など、長期投資向けの商品が対象

- 成長投資枠

- 年間240万円まで

- 個別株やETFなど、幅広い商品に投資可能

➡ 両方を合わせると、年間最大360万円まで非課税で投資可能。

② 投資枠の恒久化

旧制度では利用期間が制限されていましたが、新制度では 恒久化 され、ライフプランに合わせて柔軟に活用できるようになりました。

③ 生涯投資枠の導入

- 一人あたりの「生涯投資上限額」は1,800万円(うち成長投資枠は1,200万円まで)

- 一度売却した分を再投資できる「再利用制度」が導入され、運用の自由度が増した

投資枠拡大によるメリット

- より多くの資金を非課税で運用できる

- 老後資金や教育資金の準備に直結

- 事業主にとっては「事業外資産の安定的な運用手段」としても活用可能

NISA・新NISAを使った投資戦略の具体例

つみたて投資枠の活用例

- 毎月10万円をインデックス型投資信託に積立

- 年間120万円を非課税枠で運用

- 20年間・年利5%のシミュレーション

→ 元本2,400万円 → 約4,000万円に成長

➡ 長期的に着実に資産を増やす方法。社会人や経営者が老後資金や教育資金を準備するのに適している。

成長投資枠の活用例

- 年間200万円を高配当株やETFに投資

- 配当利回り3%を想定

- 年間配当:60,000円(税引前なら課税口座で12,000円の税金が発生するが、NISAなら非課税)

➡ 安定配当を狙う投資戦略。事業主の場合、配当を事業の予備資金や生活費に充てることができる。

両方の枠を組み合わせた戦略

- つみたて投資枠120万円 → 長期積立による安定成長

- 成長投資枠240万円 → 高配当株・ETFによるインカムゲイン

➡ 成長と安定を同時に実現でき、社会人や経営者にとって「将来の生活資金+現在のキャッシュフロー」の両立が可能。

ケーススタディ:個人事業主の活用法

Aさん(フリーランスエンジニア)

- 不安定な収入に備えて、つみたてNISAで月3万円を積立

- 10年後には約500万円の資産を形成

- 将来の不測の事態への備えとなり、精神的余裕も生まれた

Bさん(飲食店経営者)

- 成長投資枠を利用して高配当株に投資

- 年間配当を事業資金の一部として活用

- コロナ禍の売上減少時にも配当収入が助けになった

ケーススタディ:中小企業経営者の活用法

C社長(製造業)

- 長期的な資産形成のため、つみたて枠でインデックス投資

- 事業引退後の生活資金を準備し、老後不安を軽減

D社長(IT企業)

- 成長投資枠を中心にベンチャー株やETFに投資

- リスクを取りつつリターンを狙い、会社の余剰資金の一部を効率的に運用

投資シミュレーション比較表

| 投資方法 | 年間投資額 | 運用期間 | 想定利回り | 運用後資産額(目安) |

|---|---|---|---|---|

| つみたて枠(月10万円) | 120万円 | 20年 | 5% | 約4,000万円 |

| 成長枠(高配当株) | 200万円 | 10年 | 配当3% | 年60万円の配当収入 |

| 両方併用 | 360万円 | 20年 | 5%+配当3% | 約6,000万円+安定配当 |

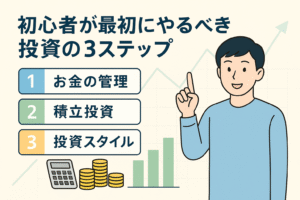

初心者がNISA・新NISAを活用するための実践ステップ

ステップ1:証券口座を開設する

- NISA対応の証券会社を選ぶ

- ネット証券なら手数料が安く、アプリで管理も簡単

ステップ2:投資目的を明確にする

- 老後資金、教育資金、事業資金のリスクヘッジなど

- ゴールを定めることで投資スタイルを決めやすい

ステップ3:投資枠を使い分ける

- つみたて投資枠 → インデックス投資で安定的な成長を狙う

- 成長投資枠 → 高配当株やETFで配当収入を得る

ステップ4:自動積立を設定する

- 忙しい社会人でも放置で投資を継続できる

- 長期運用による複利効果を最大化

ステップ5:定期的に見直す

- 半年〜1年ごとに運用状況を確認

- ライフプランや事業状況に合わせて投資額を調整

株式投資と新NISAを組み合わせて効率的に資産形成を進めよう

株式投資で効率的に資産形成をするためには、NISA・新NISAを最大限活用することが必須です。

- 非課税枠によって複利効果を高められる

- 長期投資にも短期的な配当狙いにも対応可能

- 社会人や経営者が「事業+投資」で安定した資産基盤を築ける

大切なのは「仕組み化」と「継続」。証券口座を開き、自動積立を設定し、投資枠を正しく使い分けることから始めましょう。